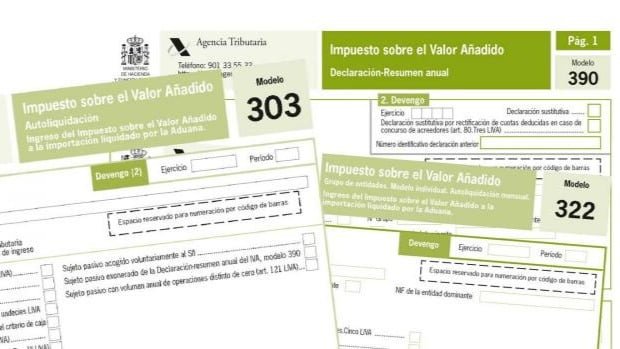

El formulario 303 se refiere a la declaración trimestral del Impuesto sobre el Valor Añadido (IVA).

En esencia, se trata del abono fraccionado del IVA, mediante el cual se debe remitir a hacienda, cada trimestre, la disparidad entre el IVA cobrado en las facturas de ventas y el IVA asumido en las facturas de gastos.

En otras palabras, se calcula la discrepancia entre el IVA facturado a los clientes y el IVA pagado a los proveedores a lo largo del trimestre.

El modelo 303 del IVA se compone de 8 secciones y más de 80 casillas, pero no te preocupes en muchos casos, varias de estas casillas suelen quedar en blanco, y en realidad, completarlo resulta más simple de lo que aparenta.

Si desconoces los detalles del IVA y su funcionamiento, solicita una consulta y te explicaremos todos los detalles.

De esta manera, comprenderás realmente la naturaleza del impuesto, los distintos tipos de IVA y el mecanismo de algunos regímenes especiales, como el recargo de equivalencia o el IVA simplificado.

Todo profesional o empresario que participe en una actividad sujeta a IVA está obligado a realizar la presentación del modelo 303 cada trimestre.

Esta obligación se aplica sin importar la naturaleza del empresario (sociedad, autónomo, asociación, cooperativa, sociedad civil, etc.) y sin importar el resultado de la declaración (a pagar, a cero, con saldo negativo o a compensar o devolver).

También están obligados a presentar el modelo 303 los arrendadores de inmuebles o bienes y los promotores inmobiliarios.

Las únicas excepciones a la hora de realizar la declaración del modelo 303 son aquellas actividades que están exentas de IVA, como los servicios médicos, sanitarios, de psicología o de educación y formación, entre otros.

En estos casos, no es necesario completar ni presentar el modelo 303, ya que el IVA recibe un tratamiento diferenciado.

En primer lugar, no se presentan declaraciones de IVA, ya que no se repercute el IVA en las facturas a los clientes.

Además, el IVA soportado en los gastos se deduce como un mayor importe del gasto en las declaraciones del Impuesto sobre la Renta de las Personas Físicas (IRPF).

Conforme al calendario fiscal, se trata de una declaración trimestral que debe ser presentada en las siguientes fechas:

Para las declaraciones en línea con resultado positivo (es decir, aquellas en las que se debe pagar a Hacienda), el plazo se reduce en 5 días en cada uno de esos meses cuando se realiza domiciliación en la cuenta corriente, que es la práctica habitual.

Por lo tanto, para una planificación adecuada, ten en cuenta que debes presentar el modelo 303 antes de los días 15 de abril, julio y octubre, y antes del 25 de enero.

Es importante tener en cuenta que estos plazos están referidos a días hábiles. En caso de que el último día del periodo coincida con un día festivo, el plazo se amplía hasta el siguiente día hábil.